生成AI収益化の現状に関する調査レポート

生成AI収益化の4つの手法

70社以上の企業から提供されるサービスに関するデータドリブン分析

著者:Michael Mansard(Subscribed Institute 欧州会長)

方法論:本調査は、継続的なデータドリブン型分析の一環として、生成AIサービスを提供する70社を超える企業の収益化戦略を分析しています。本記事で言及される企業は、必ずしもZuoraの顧客ではありません。本調査は、2024年4月時点のプレスリリース、記事、ベンダーのウェブサイトなど、公開されている情報に基づいて行われた調査、分析、および推奨事項です。

インサイトを探る

以下のリンクをクリックして、最も興味のあるトピックについて詳しくご覧ください。

過去1年間で、生成AI は新たなツールから重要な技術へと急速に進化し、私たちの生活のあらゆる側面を変革してきました。しかし、生成AIの急速なイノベーションと採用は、その真の価値を捉えるための収益化戦略を策定する上で、企業に大きな課題をもたらしています。

本シリーズでは、SaaS業界における生成AIの収益化に関する継続的な調査の一環として、現在市場に存在する70件を超えるサービスの戦略を分析しています。

前回の記事では、企業が生成AI製品の導入と普及を急ピッチで進める中、その技術に内在する莫大なコストを克服するための競争が激化している状況を紹介し、顧客に提供される価値について考察しました。

特に、企業が継続的に収益化戦略を見直し、進化し続ける 生成AIの可能性を効果的に活用する必要性に焦点を当てました。収益化はテストと反復を繰り返すフィードバックループが不可欠ですが、企業は価格設定やパッケージングを検討する前に、まず新しい生成AIの提供がどの形態を取るべきかを決定する必要があります。

本稿ではさらに、企業ポートフォリオ内に生成AI サービスを位置付けるための一般的な収益化手法について検討していきます。

これらの各アプローチは、独自の機会と課題を提供しています。私たちは、実際の事例を交えてこれらを説明し、企業が生成AIの統合に関する意思決定を行う際に参考となるよう支援します。さらに、各アプローチにおいて観察された潜在的な収益化の可能性についても検討します。

生成AIの収益化に関するシリーズの他の記事もご覧ください:

4つの生成AI収益化手法の概要

企業の生成AI の価値提案が少なくともある程度は事前に定義されていると仮定すると、企業は生成AIの能力から価値を創出するための4つの異なる収益化手法を検討できます:

- 最終製品

- 価値向上ツール

- アドオン

- 上位ティア

これらの手法の選択は、最終的に企業の強み、生成AIの能力の特性、およびターゲット顧客のニーズと好みに依存します。

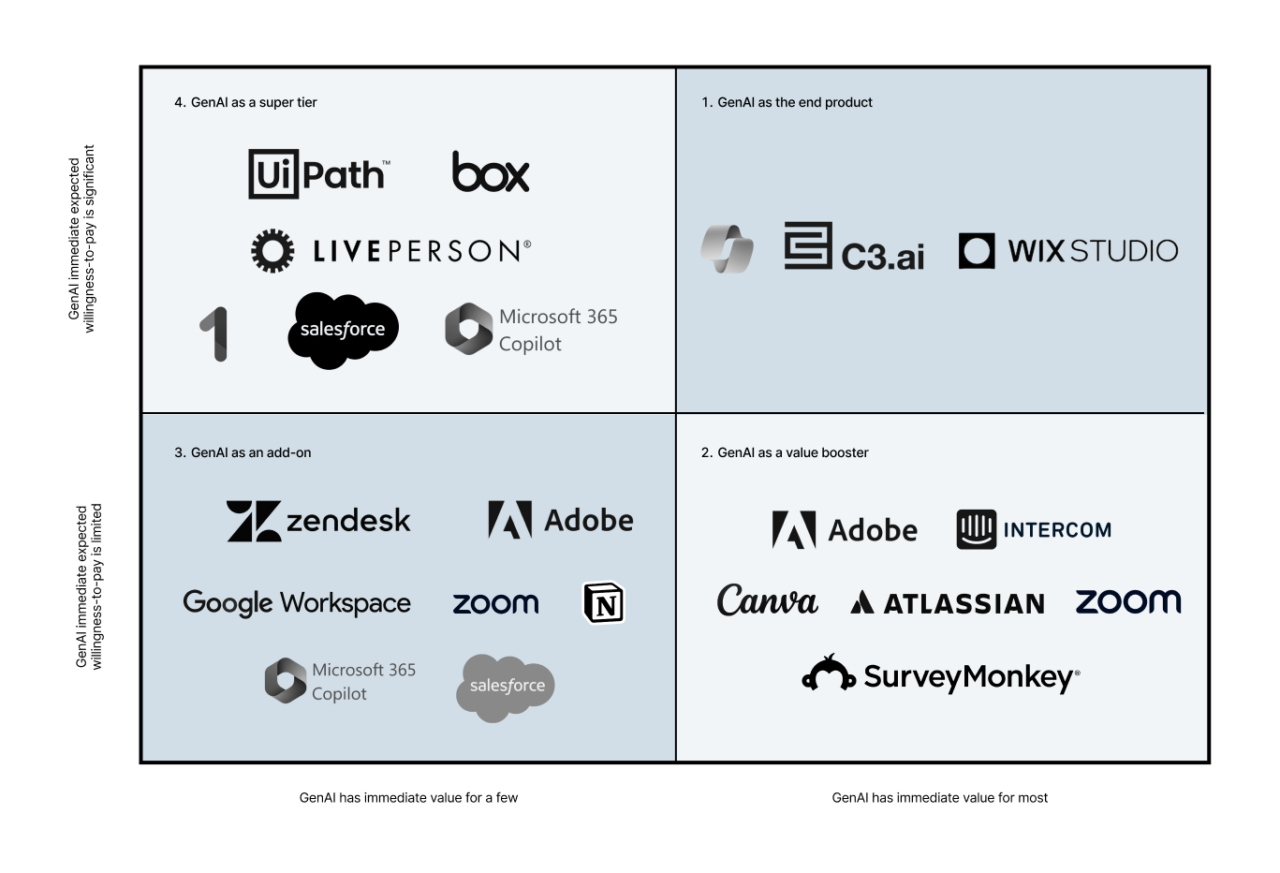

さらに、1つの企業は、ポートフォリオ内およびポートフォリオ全体で複数のアプローチを組み合わせることができます。これは、図1の簡略化されたマトリックスが示している通りです。例えば、SalesforceはEinsteinを、既存のSales CloudおよびService Cloudの顧客向けのアドオンとして、または新規顧客向けのEinstein 1プランにバンドルする形で収益化しています。

図 1:4つの生成AI収益化手法のポジショニングフレームワーク

本分析では、企業を2つのカテゴリーに分類しました:生成AIを主要製品とするネイティブ生成AI企業と、従来は純粋な生成AI製品ではなかった製品を有する既存の非ネイティブ生成AI企業です。

ここでは、主に非ネイティブの生成AIプレイヤーが、既存のポートフォリオに生成AIのサービスを追加することでどのように価値を向上させるかに焦点を当てます。

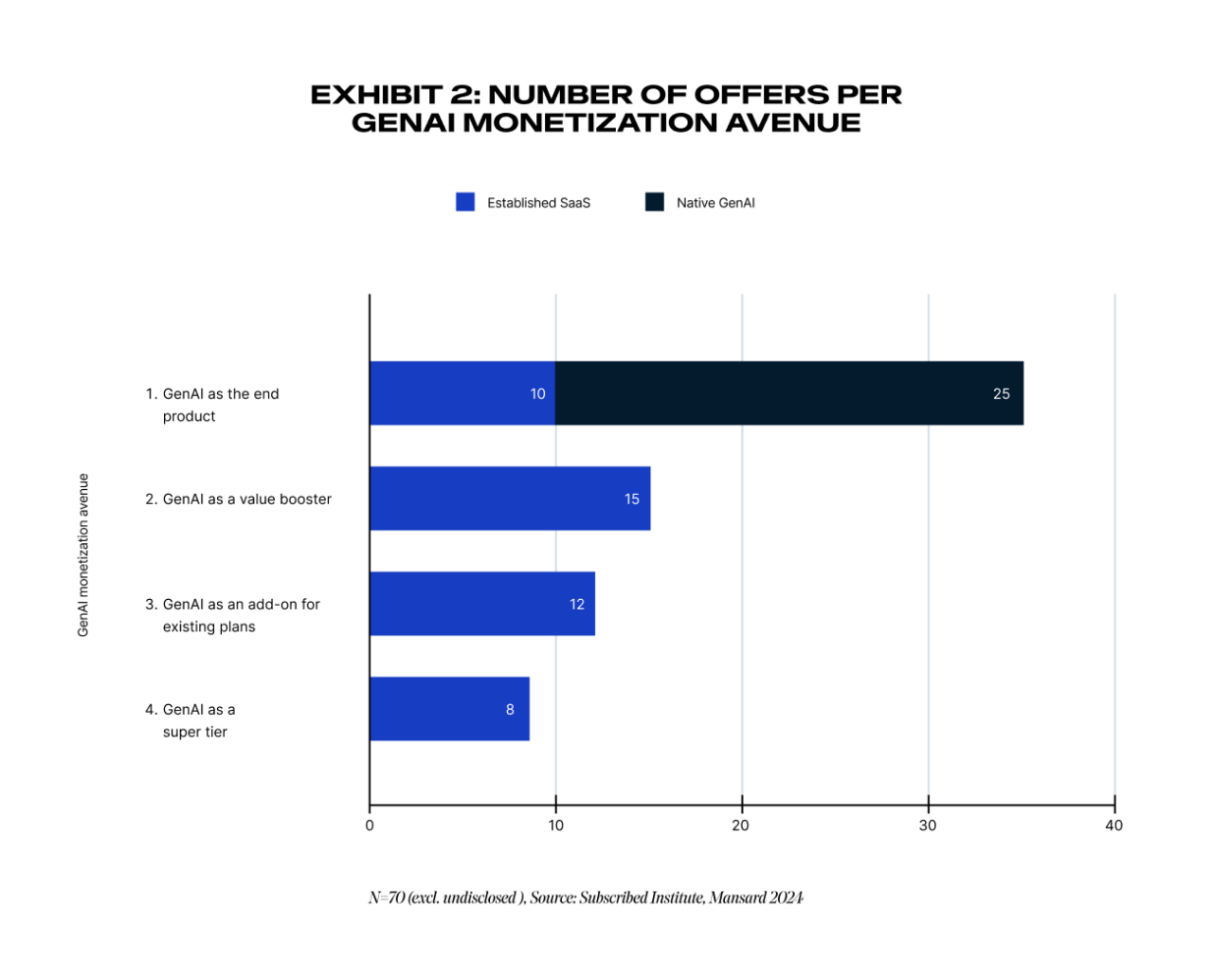

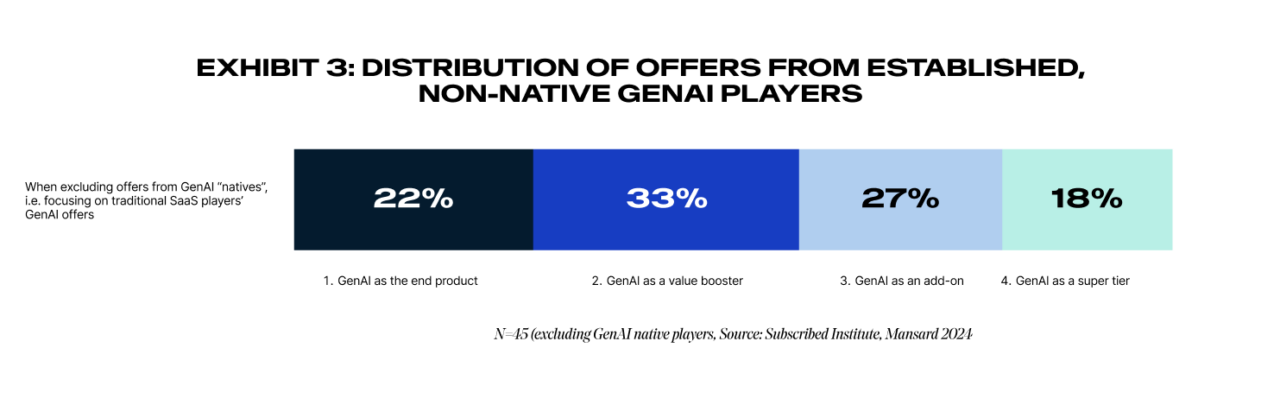

4つの手法にわたるオファーの分布を見てみると、OpenAI、Anthropic、HeyGen、Harvey AIなどの純粋またはネイティブ生成AI企業のすべてのオファーは、「生成AIを最終製品とする」手法に分類されることがわかります(図 2)。

一方、既存の非ネイティブ生成AI企業について見ると、4つの手法すべてがバランスよく採用されており、特に「価値向上要素」としての生成AIが最も多いことが分かります(図 3)。

前述の通り、企業は複数のチャネルでサービスを提供している場合があります。例えば、GoogleはGeminiをGoogle WorkspaceのB2B顧客向けアドオンとして収益化しつつ、消費者向けにはプレミアムなGoogle OneのプランGoogle Oneのプランとして位置付けています。

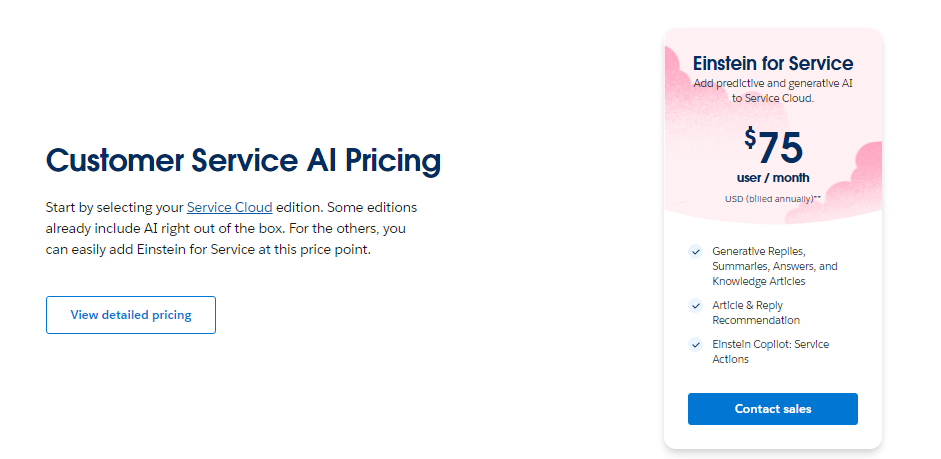

画像:2024年4月時点のSalesforce Einstein for Serviceの料金ページは、2つの収益化手法を示しています

最後に、企業は市場動向に応じて、ある手法から別の手法へと移行することができます。非ネイティブ生成AI企業にとっては、「生成AIを最終製品とする」ことが最終的かつ理想的な到達点となり得ます。

全体像が把握できたところで、それぞれの手法について詳しく掘り下げ、定義・具体的な事例・現在の収益化プレミアムの評価・メリットとデメリットの要約を行います。

推奨事項

時間と経験を重ねるにつれ、企業は複数の生成AIの収益化手法を試すことが予想されます。これは、企業が価値指標、価格設定、パッケージングに関する実験と改善を繰り返すためのツールと戦略を整備する必要があることを意味します。

1. 生成AIを最終製品とする場合

調査対象の22%が該当

生成AIについて考える際、おそらくこれが最初に思い浮かぶ分野でしょう。ここでは、生成AI自体が顧客に提供される主要な製品となっています。

純粋な生成AI 企業の場合、例えばOpenAIのような企業では、これが彼らのフラッグシップ製品となります。 既存の製品ポートフォリオを持つ企業、例えばAdobeのような企業の場合、この方向性を追求するとは、消費者や企業に直接販売可能な高付加価値の独立した生成AIソリューションまたはプラットフォームを提供する専用の製品ライン(例:Firefly)を創出することを意味します。

純粋な生成AI プレイヤーにとって、これは明らかに唯一のパラダイムです。しかし、このアプローチは、確立されたプレイヤーの大多数にとって「最も簡単な道」ではありません。その理由は主に2つあります。第一に、既存のソリューションに生成AI機能を組み込むよりも、生成AI製品をゼロから開発する方が複雑です。既存のプロセスやデータセットを活用できないためです。第二に、市場投入の観点から、このアプローチは既存の顧客基盤や契約を活用しにくいからです。

それでもなお、この手法は非ネイティブ生成AI企業が提供するオファーのうち22%で採用されています(図 3)

いくつか具体例を見てみましょう。

Wixは、代理店やフリーランスを主なターゲットとする生成AI搭載のウェブ制作専用プラットフォームWix Studioを立ち上げました。これは5段階の「good/better/best」パッケージングモデルによる定額月額サブスクリプション型で収益化されています。

Microsoftは、サイバーセキュリティ向け生成AIアプリケーションCopilot for Securityをリリースしました。これはMicrosoftの他製品群とも連携可能ですが、単独のオファーとしても利用でき、1「セキュリティ・コンピュート・ユニット」あたり5ドルの単一プランで収益化されています。

収益化プレミアムの可能性

この手法に関しては、ベンチマークや前例が存在しないため、他の手法と異なり収益化プレミアムを評価すること自体が意味を成しません。各社は、コスト・普及・価値のバランスを取るという、これまでにない全く新しい課題に直面しつつ、収益化の最適化を進めています。

その他の例:OpenAIのChatGPT Plus/Team/Enterprise、Adobe Firefly、C3 Generative AI、Wix Studio。

| 手法:生成AIを製品とする | |

| メリット | デメリット |

| 生成AIによる価値最大化が可能 | 多くの既存企業にとって容易な道ではない |

| 生成AIをプロダクトラインとして報告できる | |

| 新規顧客や新セグメントの開拓が可能 | |

推奨事項

このアプローチは、明確で確立された生成AIの価値提案が必要であるため、最も野心的な選択肢です。このため、確立された企業は通常、他の3つのアプローチのいずれかから始めることが推奨されます。

2. 既存プランの価値向上要素としての生成AI

調査対象の33%が該当

この手法は、企業の既存の計画のすべてのレベルに生成AI技術または機能を統合することを意味します。これは、生成AIをプレミアムプランだけでなく、価値提案の体系的な強化として組み込むというコミットメントを示しています。

このアプローチは、すべてのユーザーに対して生成AIの明確な導入準備状況とビジネス価値が存在する前提としています。このアプローチを採用する企業は、自身を生成AIネイティブとして位置付けたいというメッセージを発信しています。

具体的な例を見てみましょう。

Zoomは現在、有料のZoomアカウントに追加料金なしでAI コンパニオンを組み込んでいます。この新たな機能により、AIがプラットフォーム全体に組み込まれ、会議の要約やメールの下書きなど、さまざまな機能を提供します。Zoomは、Microsoftのような企業が生成AI の分野で多角的に攻勢を強める中、このアプローチを通じて競争力を維持し、関連性を保つための手段として活用している可能性があります。

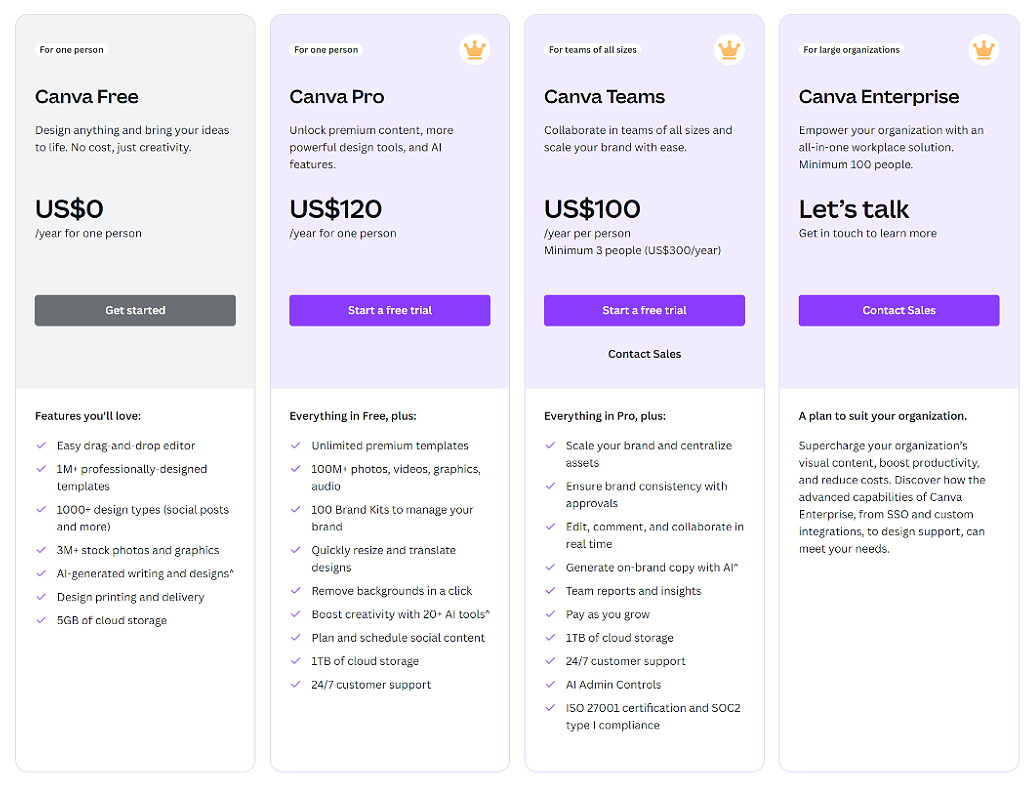

10億ドル規模のオーストラリアのデザインリーダーであるCanvaは、価値向上戦略の好例です。2019年からデザインプラットフォームにAIを組み込むことで、Canvaはユーザー体験を大幅に向上させ、当初は背景削除のようなシンプルな機能から開始しました。

2023年には、AI搭載機能「Magic Studio」の戦略的導入によって転換点を迎え、600万チームアカウント間でのリアルタイムコラボレーションをさらに促進しました。CanvaのAI機能は、フリーミアムプランを含め全ユーザーが利用可能で、プランごとに機能や利用量がセグメント分けされています。

画像:2024年4月時点のCanvaの料金ページ。

収益化プレミアムの可能性

価値向上要素としての生成AI手法は、一見すると最も導入・顧客訴求しやすいように思えます。しかし、この手法を効果的に収益化するためには、組み合わせ可能な3つの選択肢を検討する必要があります。

利用上限による閾値設定

1つ目の戦略は、生成AIの利用に上限を設け、超過分を追加料金で収益化する方法です。Adobeの生成AI機能Fireflyが好例です。Fireflyは単体ソリューション(最終製品としての生成AI)として販売される一方で、Creative Suiteの複数のプランにも月間クリエイティブクレジットとして含まれています。ユーザーは月間上限を超えると、追加の生成クレジットを「Generative Credits Add-onプラン」で購入可能です。

このような収益化戦略は、「生成AIコストを押し上げている」スーパー・ユーザーの価値最大化に役立ちます。

カスタマーサービスプラットフォームIntercomはさらに一歩進み、生成AI搭載のChatBot Finを全プランに含め、オンデマンドで有効化し、1件解決ごとに0.99ドルで課金しています。

価格引き上げ

生成AIによる付加価値を根拠として、全プランの価格を引き上げる企業もあります。Adobeは一部プランの価格を約10%引き上げ、Fireflyをその理由の一つとしました。しかし、この方法は特に生成AIの価値を十分に感じない顧客にとって解約リスクを高める可能性があります。

SaaS業界ではここ数年、インフレの影響で平均12%価格が上昇しており、消費者・企業とも支出抑制傾向が強まる中、生成AIによる価格引き上げでの収益化は困難となるでしょう。

間接的な収益化

生成AIの活用によってコアパッケージの価格指標を最大化できる場合、間接的な収益化も可能です。ただし、この方法は限定的であり、生成AIの価値に対するメッセージが曖昧になる可能性があります。

その他の例:UiPath、Tableau(Salesforce)、Atlassianなど。

| 手法:価値向上要素としての生成AI | |

| メリット | デメリット |

| エンドユーザーにとって分かりやすい | 顧客全体で生成AIの準備度・受容度が前提となるが、一部ユーザーは興味がなく、生成AIが主な値上げ要因となれば将来割高感につながる恐れあり |

| 多くの企業で最も実装が容易で、カタログへの影響も限定的 | 生成AI価格プレミアムの価値回収が間接的・複雑になりやすい(既存プランの値上げ、生成AI利用の上限突破時の超過課金、またはコア価格指標向上を通じた間接的回収) |

| 生成AIの普及を促進しやすい設計 | 値上げ・プラン変更時には既存顧客への周知や移行戦略が必要 |

| 生成AIの収益化に失敗した場合、グロスマージンに悪影響を及ぼす可能性あり | |

| 真の生成AI収益化プレミアムの評価・報告が困難 | |

推奨事項

価値向上ツールとしての活用は、生成AIを主軸としない企業が最もよく採用している戦略です。しかし、この方法は一見魅力的に見えるものの、収益化においてリスクが高く、価値を希薄化させる可能性があるため、慎重に検討する必要があります。生成AIによる価値向上分を収益として確実に捉えるのが難しい方法とも言え、もし収益化施策が期待通りに機能しなければ、粗利益率への圧力が高まるリスクもあります。

3. 既存プラン向けアドオンとしての生成AI

調査対象の27%が該当

確立されたプロダクトラインやサービスを持つ企業にとって、既存プラン向けのアドオンとして生成AIを提供することは、新たな収益源の創出につながります。このアプローチにより、企業は既存顧客基盤を活用し、コアサービスを補完・強化する生成AI機能を提供することができます。

SaaS業界全体で見ると、生成AIオファーの多くは依然として普及段階にありますが、一部のベンダーはクライアントの導入率が頭打ちになっている状況も見られます。生成AI機能をアーリーアダプター向けのアドオンとして提供することで、生成AIの価値を理解しやすい顧客層の獲得が期待できます。

こうした顧客は、テクノロジーを最大限活用し、フィードバックを通じて製品改善やユースケースの検証にも貢献します。

この手法の実例をいくつか見てみましょう。

ServiceNowは、ITサービスマネジメント、カスタマーサクセスマネジメント、HRサービス向けに生成AI機能を備えたPlusアドオンを展開しています。これらのPlusアドオンはPro版やEnterprise版を拡張するもので、60%の価格プレミアムが設定されています。

ServiceNowのCFOによれば、AI搭載SKUによる過去の経験から、顧客にとって価値の90%が還元されると見込んでおり、実際に顧客基盤から大きな「引き合い」が生まれています。

収益化プレミアムの可能性

前述の2つの手法と異なり、アドオンと関連パッケージの比率を確認するだけで、企業が期待する価格上昇分をより直接的に評価できます。

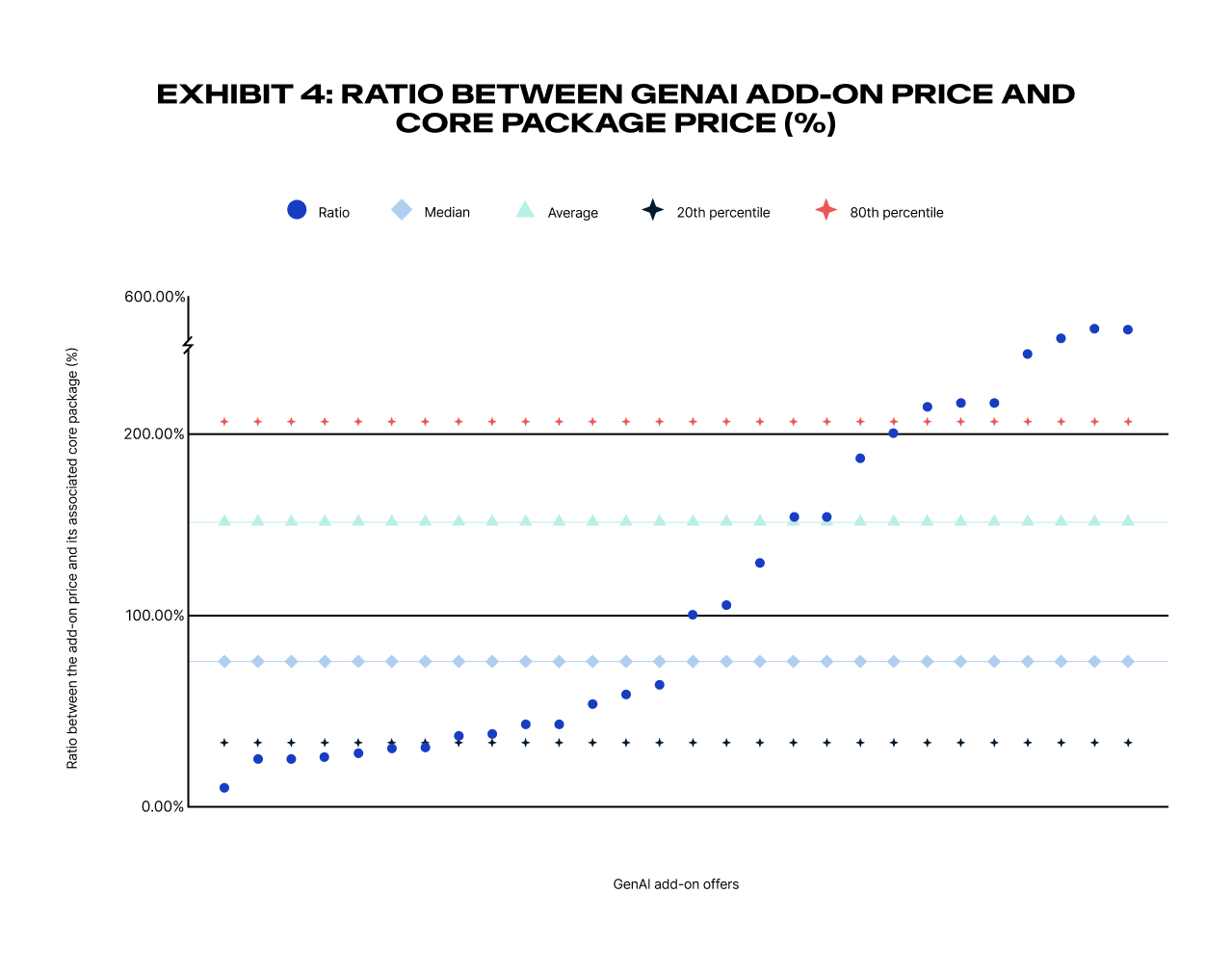

下記のチャートにまとめた分析によると、生成AIアドオンの平均価格は、関連するコアパッケージの148%、中央値は83%(図 4)となっています。この平均値と中央値の大きな乖離は、SaaS領域で一般的に見られる分布とは異なり、極端な価格設定があるためと考えられます。後述の通り、この異常値には合理的な理由がある場合もあります。

アドオン価格は通常、コアパッケージの10〜50%の範囲内で設定されることが多く、価値認識と手頃さのバランスが取れ、顧客にとっても魅力的かつ納得感のある価格帯となっています。

本分析で明らかになったのは、アドオンとコアパッケージの価格比率が13%から最大500%まで大きく幅があるという点です。この大きな分布の要因としては、アドオンの期待価値の違い、用途の多様性、顧客・ユーザーセグメントの違い、あるいは価格戦略の違いなどが考えられます。

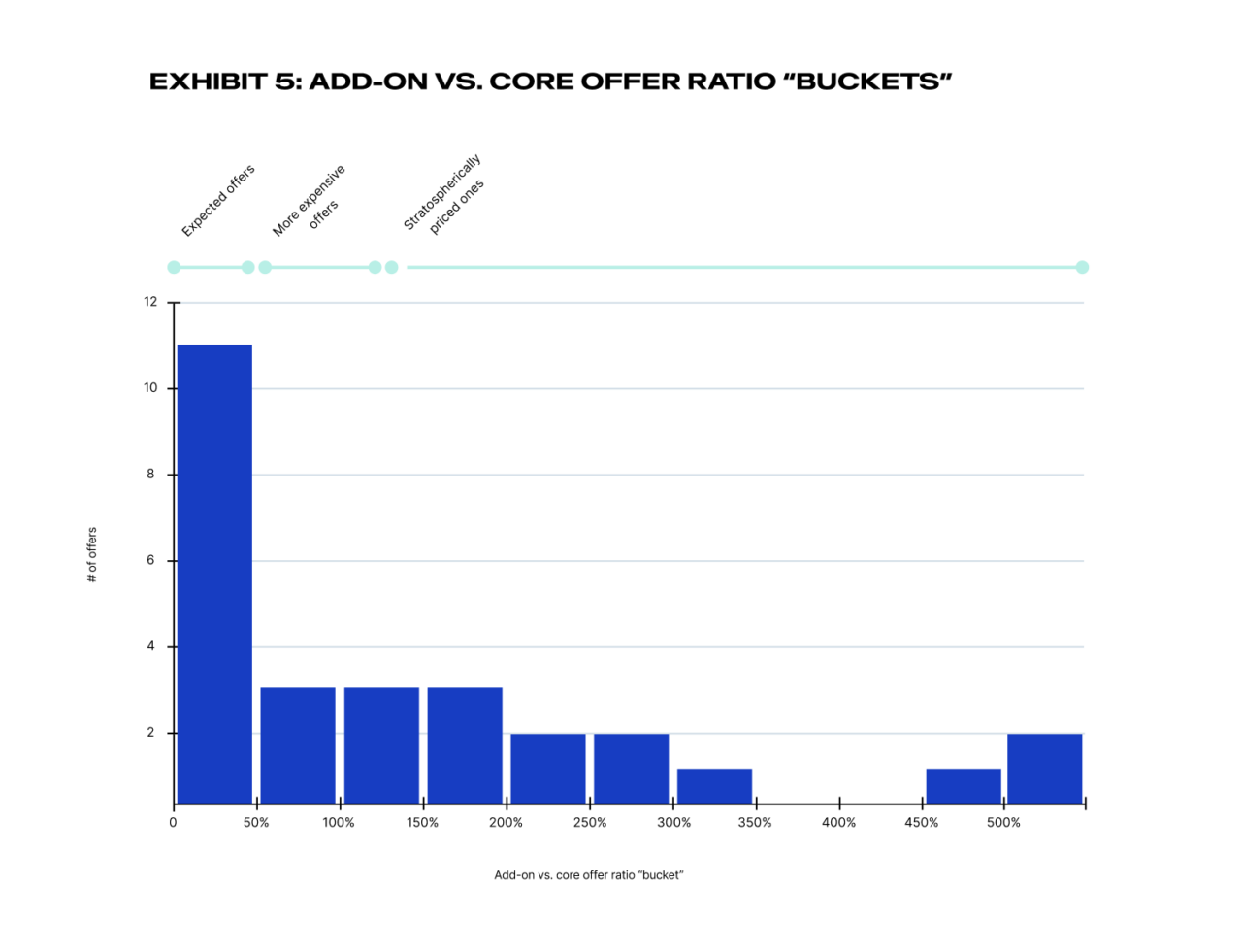

オファーを比率の範囲でグループ化することで、状況の簡潔な概要が得られます(図5)。ここでは、明らかに右に偏った分布が確認でき、大多数のプレイヤーが予想通りの0~50%の範囲に集中しています。

例えば、SalesforceのEinstein Add-ons for SalesまたはService Cloudsは最初の範囲に該当します。このアドオンは$75/月/ユーザーで提供されており、Enterpriseエディション($165/月/ユーザー)またはUnlimitedエディション($330/月/ユーザー)に追加可能です。これにより、それぞれ45%と23%の比率となります。

画像:SalesforceのService CloudおよびEinsteinアドオンの料金ページ(2024年4月時点)

2番目に多いのが、50%から150%に及ぶレンジであり、従来のSaaSアドオンと比較してかなり高額です。前述のServiceNowアドオンに加え、Notion AIアドオンがこのレンジの好例です。

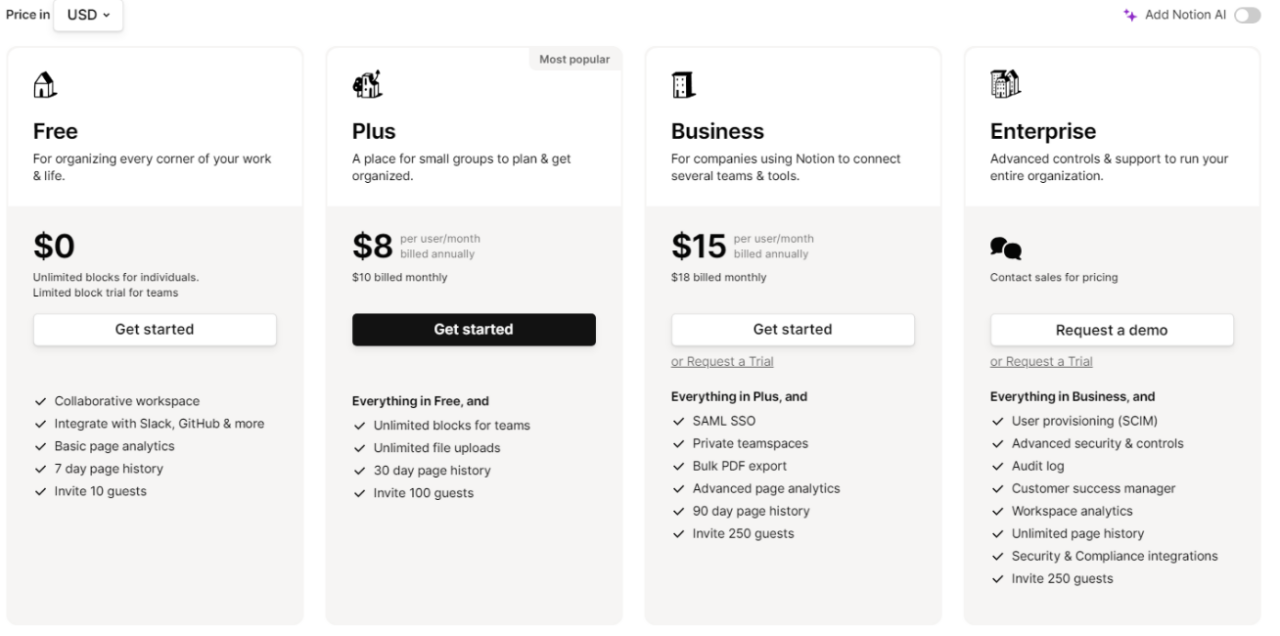

Notion AIは、テキスト変換、簡単なタスク自動化、ワークスペース内での新規コンテンツ生成などによりユーザー体験を向上させます。全プラン(無料プラン含む)で1ユーザーあたり月額8ドルでアドオン契約が可能であり、これはBusinessエディション価格の56%、Plusエディションとは同額(つまり100%)に相当します。

画像:Notionの料金ページ(2024年4月時点)

3番目に多いのが、150%から500%に及ぶレンジであり、SaaS業界ではほとんど例を見ない水準です。例えばGoogle Workspace向けアドオンのGemini Business(1ユーザーあたり月額20ドル)およびGemini Enterprise(同30ドル)は、Google Workspaceアカウントの公表価格(月額6~18ドル)に対して設定されています。

この場合、アドオンはGeminiを本格的なアシスタントとして利用でき、ChatGPTと直接競合します。その利点は、Google Workspaceツールとの直接統合によるドキュメント生成機能で、Microsoft 365のCopilotと同様です。これら2つの要素が、この高い価格比率の理由と考えられます。

アドオンの閾値設定トレンド

分析からは、アドオン利用の上限設定や閾値戦略にもばらつきが見られ、多くの企業がベストプラクティスを模索中である可能性が示唆されます。Notionは、AI機能の無制限利用を訴求しつつ、フェアユースポリシーに基づき、過剰利用時にはAI機能へのアクセスを制限しています。

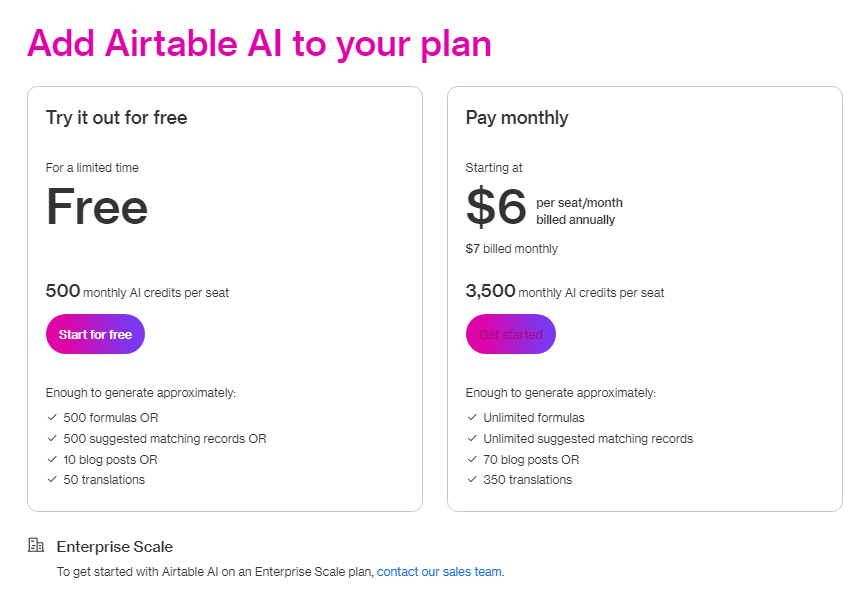

Airtable AIは、1ユーザーあたり月額6ドルで提供され、1席あたり月間3,500AIクレジット(約70本のブログ記事や350件の翻訳が生成可能)を明確に設定しています。この戦略により、手頃な価格を実現しつつ、収益拡大も図っています。

画像:2024年4月時点のAirtable AI料金ページ

アドオンの価格ショックをどう評価するか

一部の顧客セグメントにとっては、極端なアドオン価格比率が「価格ショック」を引き起こす可能性があります。本分析で明らかになった、これに寄与しうる3つの重要な観察ポイントを挙げます。

- 一部企業は、生成AIアドオンを全プラン(NotionAIのようにフリーミアムプランも含む)で購入可能としています。一方、Einsteinアドオンのように、EnterpriseやPremiumといった上位プランでのみ購入可能な場合もあります。これは最低限必要な機能要件と関係している可能性がありますが、逆に導入障壁を下げる側面もあります。

- 分析対象のすべての企業が、コアパッケージも生成AIアドオンも「1ユーザーあたりサブスクリプション」型の価格指標を採用しています。エンタープライズ環境では数百ユーザー規模になるため、これが大きな価格ショックにつながる場合があります。

- ほとんどのオファーでは、各種コアパッケージに対して1種類のみのアドオンパッケージが用意されており、「ブロンズ」顧客でも「ゴールド」顧客でもアドオン価格が同じです。これにより、どの階層の顧客もアドオンの真の価値に疑問を持つ可能性があります。例外として、ServiceNow(Pro PlusおよびEnterprise Plusアドオン)やGitHub(Copilot BusinessおよびCopilot Enterpriseアドオン)などが挙げられます。

| 手法:アドオンとしての生成AI | |

| メリット | デメリット |

| ほとんどの企業においてカタログの変更が最小限のため、導入が容易 | 生成AIのアドオン料金は、関連するコアパッケージの料金に制限される可能性がある(つまり、生成AIアドオンをコアパッケージ料金の追加料金として価格設定するのが困難) |

| 多くの企業でカタログへの影響が限定的なため実装が容易 | |

| すべてまたは多くのユーザーが加入できるため生成AI普及が進みやすい | |

| アーリーアダプターを中心に生成AIの価値を的確に収益化できる | |

| 生成AIの価値を理解できていない顧客に無理に提供しないことで、価値の希薄化を防止 | |

| 生成AIによる収益向上を明確に報告可能 | |

その他の例:Office 365 Copilot、GitHub Copilot、ZenDesk(ProfessionalおよびEnterpriseプランのみ対象)など。

推奨事項

生成AIは典型的なSaaSアドオンとは異なり、高い価格プレミアムを正当化・要求しうるものの、現状見られるアドオンとコア製品の極端な比率は消費者に驚きを与える可能性があります。

この課題を克服するため、企業はポジショニングや価値の一貫性を担保できるさまざまな方法を検討すべきです。たとえば、生成AIアドオンに複数の階層を設ける、利用上限を設ける、あるいはユーザー単位以外の価格指標を検討するなどです。大きなプレミアムを狙う合理的な理由がある場合には、特に高付加価値顧客層を対象とする場合、上位ティアの導入も検討すべきです。

4. 上位ティアとしての生成AI

調査対象の18%が該当

この手法では、生成AIを活用して現行の「ベスト」オファーを超える新たな上位ティアを設けます。

このアプローチは、よりプレミアムなティアの導入を伴い、市場のさらなるセグメンテーションを可能にします。最も高度なニーズや成熟度を持つ高付加価値顧客層をターゲットとすることで、それまで取り込めなかった層の高い支払い意欲を活用できます。

アドオンとしての生成AI手法とは異なり、ベストと上位ティア間の価格差は、1階層とアドオンの価格差よりもはるかに大きくなるのが一般的です。これは、新たなティアが機能・能力・想定ユーザー規模において大幅なアップグレードを示し、それに見合った価格上昇が正当化されるためです。

収益化プレミアムの可能性

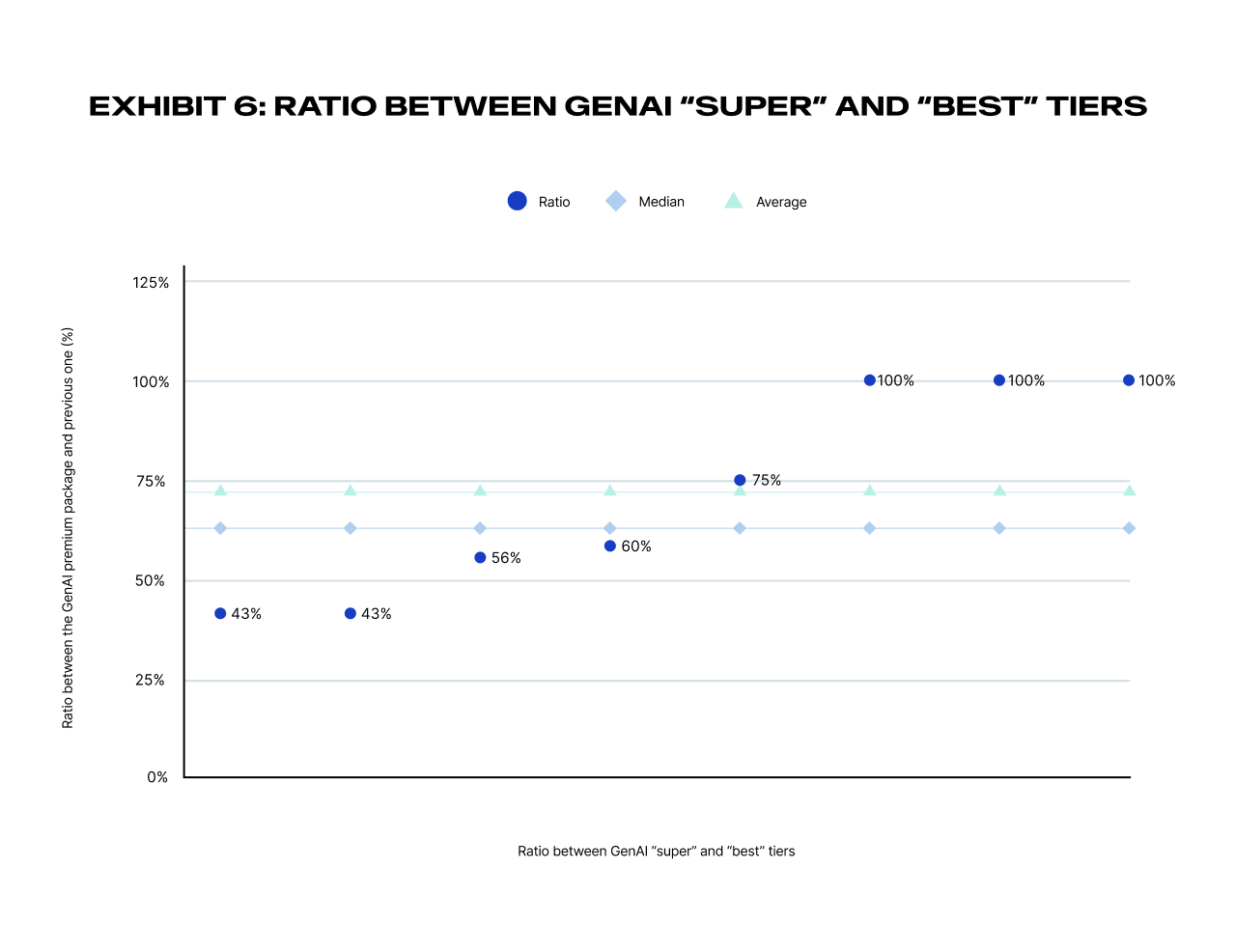

意外にも、この手法では「SaaSらしい」階層間の比率がデータで示されており、生成AIをアドオンとして販売した場合の分析とは対照的です(図 6)。新たな上位ティアは、直下の階層より平均72%高い価格設定となっており、データ上は43%から100%のプレミアムが見られます。

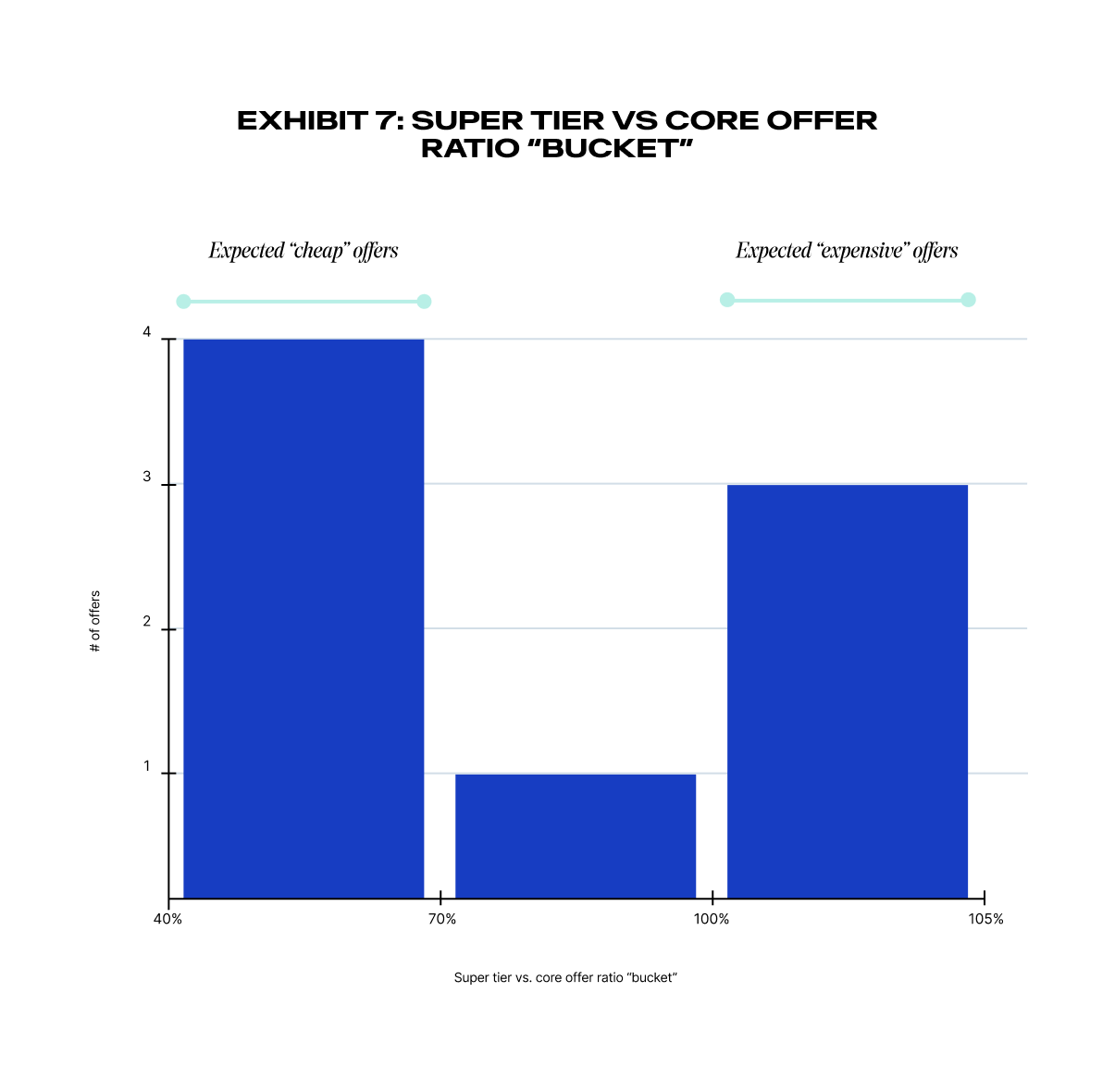

2つ目の図では、両端が想定内の範囲に収まる、狭いレンジでの明確な二峰性分布が示されています(図 7)。全体として、上位ティアにおける生成AIプレミアムの平均は、アドオンで見られるプレミアムよりも低く、これは予想外の結果です。

この手法の具体例としては、Google Geminiのコンシューマー向けバージョンが挙げられます。新たに設けられたGoogle One「Premium AI」プラン(月額19.99ドル)で利用可能です。これに対し、AI非搭載のGoogle One「Premium」プランは月額9.99ドルです。

顧客視点で見ると、これはかなりお得な選択肢です。単体のChatGPT Premiumライセンス(月額20ドル)とほぼ同じ価格で、2TBストレージや高度な画像編集などを含むGoogleの総合クラウドスイートに加え、ChatGPTのような統合型AIアシスタントも利用できます。

もう一つの有力な例としてBoxがあり、Box AI機能をEnterprise Plusプランに組み込んでいます。個人ユーザーは月20クエリ、企業全体では2,000クエリの利用が可能です。

上位ティアの価格ショックをどう評価するか

この手法では価格ショックは比較的限定的ですが、アドオン手法と共通する点も見られました。

- 算出対象となった全企業が、サブスクリプション単位(1ユーザー)を価格指標として採用しています。

- ほとんどのオファーでは生成AIを含むエディションが1種類のみであり、前例や実際の顧客インサイトがない中で、さらなるセグメント化の難しさが示されています。

その他の例:Salesforce(例:「Einstein 1」エディション)

| 手法:上位ティアとしての生成AI | |

| メリット | デメリット |

| エンドユーザーにも分かりやすい | 設計上、対象顧客層が高い支払い意欲を持つ層に限定される |

| アーリーアダプターにフォーカスすることで生成AI価値のディスカウントを防止 | 生成AIが最上位レベルの提供内容となることを前提としている(最上位機能すべては不要でも生成AIだけ必要なユーザーにとっては問題になる可能性) |

| アドオン手法と比べて既存パッケージに縛られにくい価格設定が可能 | |

| 生成AI活用が未成熟な顧客層には提供しないことで価値の希薄化を防止 | |

| 生成AIによる収益向上を明確に報告可能 | |

推奨事項

この手法は最も採用例が少なく、その理由はオファーの再セグメント化に伴う複雑さにあると考えられます。価値算出に活用できるデータが限られていることも、こうした取り組みをより困難にしています。

この手法で生成AIオファーを展開する企業は、まずはアーリーアダプターの小規模な顧客層を対象に価値やユースケースを明確化し、収益化戦略やプロダクト自体の微調整を行うことが重要です。顧客基盤全体(高付加価値顧客以外も含む)で生成AIの価値が認められるデータが得られた場合は、アドオン手法への投資も検討してください。

競争優位のための生成AI収益化の極意

自社のポートフォリオ強化や競争優位獲得を目指す企業にとって、適切な生成AI収益化手法の理解と選択は極めて重要です。

本分析は、非ネイティブ生成AI企業がどのように革新的に生成AIを統合しているかを明らかにするだけでなく、こうした戦略が各業界のプレイヤー間でいかに動的に変化しているかにも焦点を当てています。

市場動向や新たなイノベーション、生成AIプロダクトのローンチから得られる知見が変化する中、企業は収益化やポジショニング戦略を常に適応・進化させることが求められます。例えばサービスのバンドルやアンバンドル、新たな手法の開拓など、継続的な試行と微調整が成功の鍵となります。

企業がこうした複雑さを乗り越えていく中で、本稿のインサイトが最も効果的かつ持続可能な戦略を採用するための指針となります。将来的に多くのSaaS企業がAI企業として確立されることが目標となるのは間違いありません。現時点では他の3つの手法も依然として有効かつ必要ですが、これらは生成AIの普及・プロダクト開発・顧客価値の確立とともに、価値回収を目指す過渡的な段階と見なされる可能性があります。

4つの生成AI収益化手法を総括すると、各社がどの道を選ぶかによって、生成AIの真価をどれだけ引き出せるかが大きく左右されることが明らかです。

次回は、これらの手法に適したパッケージングや価格指標についてさらに深掘りし、各社が変化する生成AI収益化の潮流をいかに乗り越え、テクノロジーイノベーションの新時代で生き残り、成長を遂げていくのかを明らかにします。どうぞご期待ください。

著者について詳しく知る

Michael Mansard

サブスクライブド・インスティテュート EMEA議長

Zuora サブスクリプション戦略 プリンシパルディレクター

サブスクライブド・インスティテュート

サブスクライブド・インスティテュートは、Zuoraが運営する専門シンクタンクであり、リサーチ、コンテンツ、イベント、アドバイザリーサービスを通じてビジネスリーダーのコミュニティを育成・支援しています。同インスティテュートのストラテジストは、顧客がリカーリング収益ビジネスモデルの成功に向けて戦略的かつ個別最適な道筋を描き、社内の能力構築を支援し、「Usership」への加速的な変革をナビゲートするためのリソースとして活用されています。